상위그룹-3대지표 하락·하위그룹-수익악화

83곳 중 매출 마이너스 성장 39곳…30곳은 적자경영

지난 한 해 국내 화장품 기업들은 사드 이슈로 인한 차이나리스크로부터 벗어나지 못하고 어려움을 겪었다. 중국을 대신할 제 3국가로의 진출을 고려한 기업들이 급증하면서 국내 화장품 업계는 새로운 유통망 확대를 통해 한 줄기 희망을 찾은 듯한 한 해였지만 대다수 기업들의 경영지표를 놓고 보면 아직 풀어나가야 할 숙제들이 가득하다.

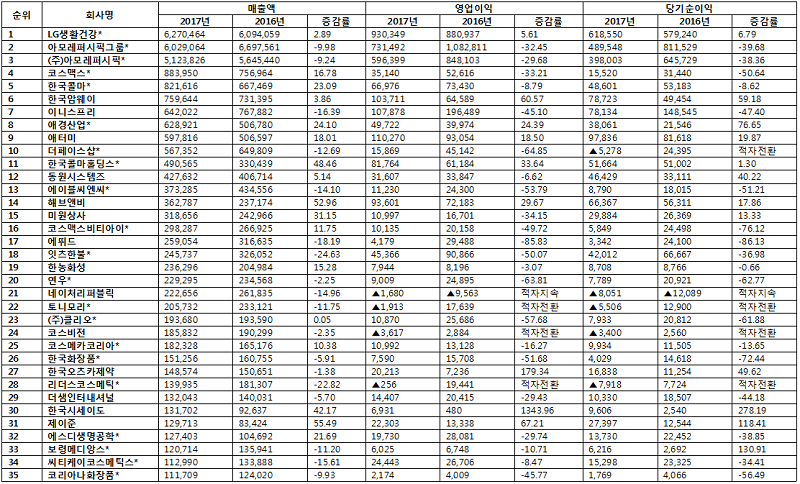

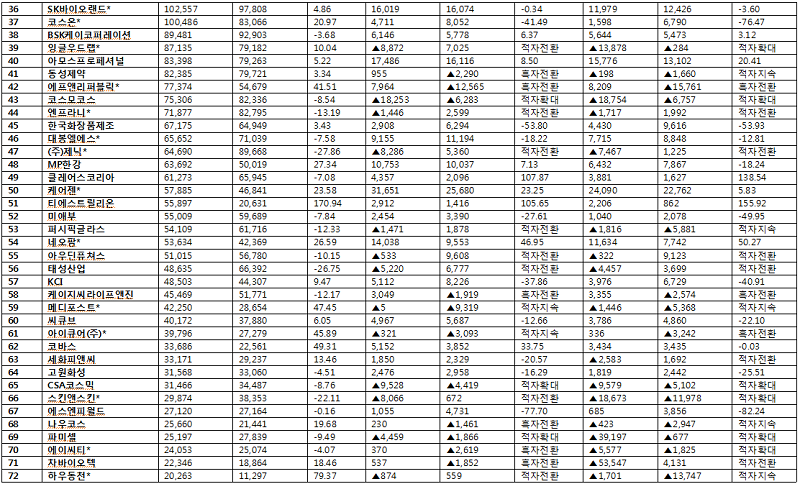

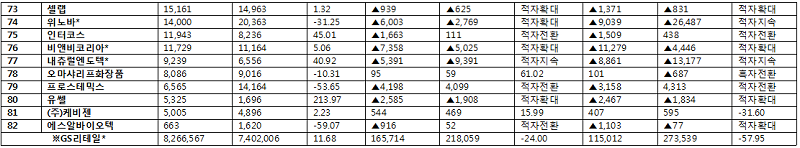

본지는 지난 4월 2일 현재까지 금융감독원 전자공시시스템(DART)에 감사보고서를 제출한 국내 주요 화장품 기업 83곳의 지난해 경영실적을 조사‧분석했다. 그 결과 지난 2016년 보다 매출이 하락한 기업은 17곳이 더 늘어난 39곳이었다. 영업이익 부문에서 적자를 기록한 기업은 25곳이었으며 당기순이익 부문에서 적자를 본 기업은 30곳에 달했다. 33곳 기업은 적자는 아니지만 영업이익이 전년대비 마이너스 성장세를 보였고 31곳 기업은 당기순이익에서 마이너스 성장세를 나타냈다.

반면 적자에서 탈출해 흑자로 돌아선 기업은 영업이익 부문에서 6곳, 당기순이익에서는 4곳에 불과했다. 상위 그룹의 상당수 기업들은 전년 대비 마이너스 성장을 기록했고 하위 그룹 기업들은 적자지속이나 적자전환의 모양새가 이어졌다.

씨제이올리브네트웍스, 엘앤피코스메틱 등 지난해 매출이 4천억 원을 넘었던 기업들의 공시자료가 아직 발표되지 않은 현재 12곳 기업의 매출이 4천억 원 이상을 기록한 것으로 나타났다. 이들 두 곳과 카버코리아 등의 지난해 실적을 감안하면 지난해 4천억 원 대 이상의 매출을 달성한 기업은 15곳에 이를 것으로 예상할 수 있다. 2016년보다 한 곳이 늘어난 것이다. (GS리테일 실적은 제외했음)

LG는 AP넘고…코스맥스‧콜마 8천억 돌파

매출 4천억 이상 12社…올리브영·L&P·AHC 등 가세하면 15곳

LG생활건강이 아모레퍼시픽그룹의 매출액을 넘어섰다. LG생활건강은 2017년 6조2천704억6천400만 원의 매출을 기록하며 6조290억6천400만 원 매출을 올린 아모레퍼시픽그룹보다 2천414억 원 많은 매출을 시현했다. LG생활건강은 영업이익과 당기순이익에서도 각각 전년 대비 5.61%, 6.79%의 성장을 보인 반면, 아모레퍼시픽그룹과 (주)아모레퍼시픽의 영업이익과 당기순이익은 각각 30%, 40%에 가까운 마이너스 성장을 기록했다.

언제나 1위부터 3위를 휩쓸던 아모레퍼시픽그룹과 LG생활건강, (주)아모레퍼시픽 상위 3곳 이외에 씨제이올리브네트웍스의 실적이 아직 발표되지 않았으나 무난하게 상위에 올라설 것으로 전망된다.

OEM·ODM 전문 기업인 코스맥스와 한국콜마는 매출 8천억 원 시대를 열고 전년 대비 각각 17%, 23% 매출 성장을 통해 안정세를 유지하고 있다. 다만 코스맥스의 영업이익과 당기순이익은 전년대비 각각 33.2%, 50.6% 감소했고 한국콜마의 영업이익과 당기순이익도 9% 감소세를 기록했다. 코스메카코리아도 1천823억 원 매출을 올려 전년대비 10%대의 성장을 기록했으나 영업이익과 당기순이익의 감소는 극복하지 못했다.

동원그룹 내에서 유리‧PET병, 스틸, 알루미늄 캔뿐만 아니라 위생용품·식품포장용·산업용 필름 사업을 전개하고 있는 동원시스템즈는 부직포 원단을 앞세워 화장품 사업을 차세대 성장 엔진으로 평가하고 있다.

GS리테일은 전체 매출액에서는 1위에 해당하는 실적이지만 화장품 부문의 매출은 H&B스토어 랄라블라(구 GS왓슨스)와 일부 사업에 한정돼 있어 전체 1위로 평가하는데 논란의 여지가 있어 별도로 처리했다. GS리테일 측은 왓슨스코리아 지분 50%를 추가 취득 후 지난해 6월 1일자로 소규모 합병을 완료한 이후 H&B숍 GS왓슨스의 브랜드명을 랄라블라로 변경했다.

브랜드숍 매출 감소, 예견됐던 결과? 이번 경영실적 자료에 따르면 브랜드숍의 약세가 가장 눈에 띈다. 2016년 경영실적 자료에서는 잇츠스킨과 네이처리퍼블릭을 제외한 모든 브랜드숍의 매출이 상승했지만 2017년에는 클리오를 제외한 모든 브랜드숍 매출이 감소했다.

사드 이후 중국 소비자들의 브랜드숍 제품 구매가 줄어든 대신 제3국가 관광객이 구매의 주체로 급부상했으나 구매 규모면에서 중국 소비자를 대체할 수 없는 수준이다. 게다가 매일 같이 생겨나는 화장품 업체는 포화상태인 국내 화장품 시장의 가격 경쟁을 부추기고 있다. 올리브영, 랄라블라, 롭스, 부츠 등 H&B숍의 공격적인 매장확대에 더해 시코르와 같은 편집숍들도 브랜드숍의 아성에 도전하면서 이들의 매출은 한 풀 꺾일 수밖에 없는 상황이다.

이니스프리는 6천420억 원의 매출을 기록, 전년 대비 16.4% 감소했으며 더페이스샵은 5천674억 원으로 12.7% 마이너스 성장했다. 에이블씨엔씨와 에뛰드, 네이처리퍼블릭, 토니모리, 더샘인터내셔널도 많게는 24.6%, 적게는 5.7%대로 매출이 감소한 것으로 나타났다. 이 가운데 클리오는 전년 대비 9천만 원(0.05%) 오른 1천936억 원을 기록하는데 그쳤다.

이밖에 △ 한국암웨이 7천596억 원 △ 애경산업 6천289억 원 △ 애터미 5천978억 원 △해브앤비 3천627억 원 △ 미원상사 3천186억 원 매출을 달성했다.

제이준·바이오랜드·코스온, 1천억 매출그룹 가세

영업이익·순이익 감소세 못 막고 수익경영 과제 남겨

2016년 1천억 원대 매출을 기록했던 코스비전, 한국화장품, 한국오츠카제약, 리더스코스메틱, 에스디생명공학, 보령메디앙스, 씨티케이코스메틱스, 코리아나화장품은 2017년에도 1천억 원대 매출을 유지하는데 그쳤다. 반면 한국시세이도(1천317억 원), 제이준(1천297억 원), SK바이오랜드(1천25억 원), 코스온(1천4억 원)이 1천억 원대 매출 기업으로 새롭게 이름을 올렸으며 15곳의 기업이 1천억 원 매출 그룹으로 자리매김했다.

△ 에프앤리퍼블릭 773억 원(41.5%)과 △ 티에스트릴리온(구 탈모닷컴) 558억 원(170.9%) △ 아이큐어 397억 원(45.9%) △ 코바스 336억 원(49.3%) △ 하우동천 202억 원(79.4%) △ 인터코스 119억 원(45%) △ 내츄럴엔도텍 92억 원(40.9%) △ 유쎌 53억 원(214.0%) 등은 40%대 이상의 매출 성장률을 나타내며 기대감을 모았다.

특히 건조바이오셀룰로오스 마스크 시트 원천 기술을 보유한 유쎌의 매출액은 53억 원이었지만 전년 대비 214%로 이번 분석 대상 기업 가운데 가장 높은 매출 증가율을 나타냈으며 최근 티에스트릴리온으로 사명을 변경한 탈모닷컴은 170.9% 매출 증가율로 뒤를 이었다.

85곳 중 영업흑자 낸 곳은 25곳에 불과

2016년 294억 원의 영업이익으로 1,153.2%의 영업이익 성장률을 시현했던 에뛰드는 2017년 41억 원, 전년 대비 85.8% 감소라는 초라한 성적표를 남겼다. 영업이익이 감소한 브랜드숍은 비단 에뛰드 뿐만이 아니었다. 지난해 매출 성장을 시현했던 브랜드숍들은 매출액 감소에 이어 영업이익도 대폭 감소하며 지난해 성장세를 무색케 했다.

특히 더페이스샵은 158억 원의 영업이익을 냈지만 전년 대비 64.9%의 마이너스 성장을 기록했고 에이블씨엔씨도 112억 원, 53.8% 감소했다. 잇츠한불도 50% 영업이익이 감소했고 네이처리퍼블릭은 2016년 대비 영업이익이 증가했지만 적자를 지속했다. 2016년 176억 원의 영업이익을 냈던 토니모리는 2017년 –19억 원으로 적자전환 됐고 유일하게 매출이 소액 상승한 클리오는 영업이익에서 57.7% 급감했다.

화장품 용기 전문기업인 연우는 2016년 249억 원 영업이익에서 2017년 90억 원으로 63.8% 감소했으며 한국화장품(–51.7%), 한국화장품제조(–53.8%), 에스엔피월드(–77.7%)도 전년 대비 영업이익률이 50%대 이상 감소한 것으로 나타났다. 리더스코스메틱 영업이익은 전년도 194억 원에서 지난해 2억5천600만 원의 손실을 기록하며 급감했다.

83곳 기업 가운데 영업이익에서 적자를 지속한 기업은 4곳이었고 적자로 돌아선 기업은 14곳, 적자가 확대된 기업은 7곳이었으며 상위권 기업부터 하위권 기업까지 전체에 걸쳐 영업이익이 감소한 것으로 나타났다.

반면 전년 적자 기조에서 흑자로 전환한 기업은 △ 동성제약 △ 에프앤리퍼블릭 △ 케이지씨라이프앤진 △ 나우코스 △ 에이씨티 △ 차바이오텍 5곳으로 영업이익 감소 일색인 시장 환경에서도 견조한 수익 성장을 실현했다. 83곳 기업 가운데 25곳만이 영업이익 성장을 기록했다.

상위권 마이너스 성장‧하위권은 적자 심화 당기순이익 부문은 영업이익 부문과 유사한 모습이었다. 상위권 기업의 당기순이익은 마이너스 성장 기조를 유지했으나 하위권으로 내려갈수록 당기순이익이 적자로 전환되거나 지속, 확대된 기업이 늘어나는 양상을 나타냈다. 그만큼 상하위권 기업 간의 양극화가 심화되고 있다는 것을 확인할 수 있었다.

즉 지난해 당기순이익 부문에서 적자로 전환되거나 적자 지속·확대된 기업들은 총 30곳이었고 세밀히 살펴보면 적자전환 12곳, 적자지속 8곳, 적자확대 10곳이었다. 마이너스 성장을 보였던 곳은 30곳인 반면 흑자전환을 이룬 곳은 4곳에 머물렀다.

에뛰드는 매출, 영업이익 부문에 이어 당기순이익도 –86.1%를 기록하며 가장 높은 감소율을 나타냈다. 이와 함께 △ 코스맥스 –50.6% △ 에이블씨엔씨 –51.2% △ 코스맥스비티아이 –76.1% △ 연우 –62.8% △ 클리오 –61.9% △ 한국화장품 –72.4% △ 코리아나화장품 –56.5% △ 코스온 –76.5% △ 한국화장품제조 –53.9% △ 에스엔피월드 –82.2%를 기록하며 큰 폭의 당기순이익 감소를 나타냈다.

2016년에 이어 2017년에도 100%대 성장률을 기록한 기업은 △ 한국시세이도(278.2%) △ 티에스트릴리온(155.9%) △ 보령메디앙스(131%) △ 제이준(118.4%) △ 클레어스코리아(138.5%) 등이었으며 △ 애경산업(76.7%) △ 한국암웨이(59.2%) △ 네오팜(50.1%) △ 한국오츠카제약(50%)등은 50% 이상의 당기순이익 성장을 시현한 기업으로 이름을 올렸다. 83곳 기업 가운데 22곳만이 당기순이익 성장을 기록했다.

<2017년 화장품기업 83社 경영실적 분석 지표-코스모닝닷컴 자료실->통계&마케팅 자료실 참조>

◇ 2017년 화장품기업 83社 경영실적 분석 <단위: 백만원·%>

※ 주: 1. 2018년 4월 2일 현재 금융감독원 전자공시시스템(DART)에 보고한 감사보고서를 기준으로 작성. 단 보령메디앙스, 에스디생명공학, 제이준 코스메틱, 코스온, 잉글우드랩, 대봉엘에스, 한국화장품제조, 미애부, 케어젠, KCI, 네오팜, 스킨앤스킨, CSA코스믹, 세화피앤씨, 파미셀, 에이 씨티의 2017년 실적은 내부결산자료이거나 회계감사 완료되기 이전 자료나 외부감사인의 검토를 받지 않은 내부결산자료로 일부 수정이 있을 수 있음.

- *표는 연결 재무제표 기준, 나머지는 개별/별도 재무제표 기준임.

- ▲는 마이너스를 뜻함.

- 잇츠한불은 한불화장품과 잇츠스킨의 합병으로 사명 변경. 잇츠한불의 2016년과 2017년 경영실적은 모회사인 한불화장품의 연결재무제 표를 기재함.

- 리더스코스메틱은 2017년 반기에 프로스테믹스를 연결대상에서 제외했으나 2017년 3분기부터 자기주식을 취득함에 따라 연결대상으로 포함 시킴.

- 제이준코스메틱의 2017년 재무제표는 개별기준, 2016년 재무제표는 연결기준임.

- 잉글우드랩은 2017년 10월 1일 합병으로 인해 외국지주회사 적용에서 제외됨.

- 세화피앤씨는 직전사업연도의 손익과 재무현황은 합병 이전 피합병회사의 개별재무제표 기준으로 작성됨.

- 에이씨티가 공시한 당기말의 재무수치는 당기말 현재 에이씨티 미래전략실, 뷰티사업부, FDM사업부의 사업중단 결정에 따라 중단사업이 반영된 수치임. 그러나 함께 표기된 전기말 재무수치는 과거 공시된 재무수치로 중단사업이 반영되지 않음.

- GS리테일은 총 매출액에서는 1위지만 화장품 부문 랄라블라의 매출액은 전체의 10%에 미치지 못해 화장품 부문 순위 산정 기준에 맞지 않아 별도 처리. 왓슨스코리아 지분 50%를 추가 취득 후 2017년 6월 1일부로 소규모 합병을 완료함. 이에 왓슨스코리아 재무제표는 GS리 테일 재무제표 기준으로 변경.

- 탈모닷컴은 3월 30일 티에스트릴리온으로 사명 변경.